Sådan vælger du realkreditlån ved køb af sommerhus

Går du med drømmen om et nyt sommerhus, hvor du kan nyde hyggelige sommeraftener med familie eller venner? For at realisere denne drøm bør du undersøge, hvilken finansieringsform du skal vælge. Uden egenkapital til køb af sommerhus er det billigst at gå med et realkreditlån.

Realkreditlån til sommerhus er ikke præcis det samme som et realkreditlån ved køb af ejerbolig. Ved køb af et fritidshus kan du låne 75% og ikke de 80%, som du kan ved køb af hus eller lejlighed. Du står overfor at skulle finansiere 25% selv, hvilket kan ske ved at hive pengene op af lommen og/eller i kombination med et traditionelt boliglån i din bank.

Læs med i denne artikel, hvor vi kommer nærmere ind på forskellene ved finansiering af sommerhus og ejerbolig, forskellige lånetyper til fritidshuset samt valg af realkreditinstitut.

Sommerhus vs. ejerbolig – derfor er det dyrere at låne til fritidsboligen

Realkreditlån til sommerhuset er dyrere end det til ejerboligen, såfremt du har belånt det med mere end 30% – det gælder også selvom renterne er de samme. Men hvorfor er det sådan? Der er to årsager bag.

For det første er der højere bidragssatser. Forbrugerrådet TÆNK har foretaget en test, der viser en stor forskel – f.eks. var bidragssatserne hos TotalKredit 1,15% ved fritidsboliglån (ved belåning på 40-60%), mens ejerboliglånet i samme belåningsinterval kun havde en bidragssats på 0,85%.

For det andet er belåningsintervallerne ofte forskellige. Testen fra TÆNK viste også, at selvom bidragssatserne var ens for ejerboliger og sommerhuse, kunne de være knyttet til forskellige intervaller for belåning. Realkredit Danmark tilbød f.eks. samme bidragssats ved lån på op til 60% af fritidsboligen som ved lån på 80% af ejerboligen.

Låneintervaller – hvilken betydning har de?

Du kommer ikke uden om bidragssatser, når du optager et realkreditlån. Disse satser kan dog variere og afhænger af, hvilken type lån du vælger, ligesom de ændres efter belåningsintervallet.

Som hovedregel kan du huske på, at jo større en procentdel du belåner fritidsboligen med, desto højere bliver din bidragssats til dit realkreditinstitut. Du betaler mere i bidragssats, jo højere din belåningsgrad er.

Ved ejerboliger bruger alle realkreditinstitutter belåningsintervallerne:

- 0-40%

- 40-60%

- 60-80%

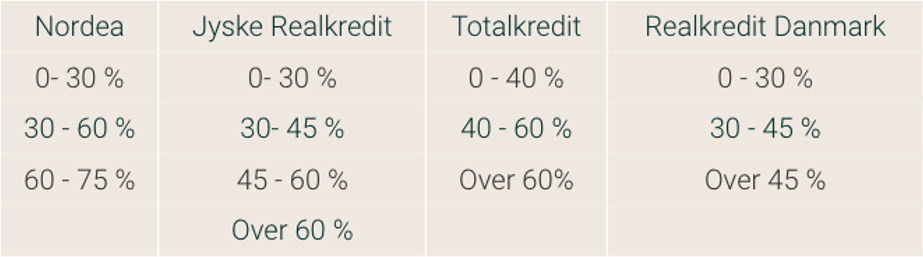

I forbindelse med fritidsboliger varierer disse intervaller dog afhængigt af realkreditinstituttet, og det gør en forskel for omkostningerne på dit lån. I tabellen herunder kan du sammenligne intervallerne for fritidsboliger fra fire forskellige realkreditinstitutter.

Hvor meget sommerhuset er vurderet til, altså belåningsværdien, ender ud med at have stor betydning for de løbende betalinger på dit lån. Du bør derfor altid indhente 2-3 tilbud fra forskellige realkreditinstitutter og sammenligne disse, før du træffer dit valg.

Skal du undgå at låne i banken til dit sommerhus?

Vi anbefaler, at du styrer uden om lån i bank ved køb af sommerhus. Du bør i stedet sikre dig, at du kan finansiere det med et noget mindre omkostningsfuldt realkreditlån. Hvis du f.eks. allerede har en ejerbolig, kan du med fordel bruge noget af friværdien i denne til at finansiere en del af eller hele fritidsboligen. Hvor vidt det er en god forretning for dig, afhænger dog af:

- Hvor stor friværdien i din bolig er?

- Hvad du betaler i bidragssats på dit eksisterende lån?

- Hvad bidragssatsen vil være på ved omlægning?

- Hvor stort et beløb du har til udbetaling?

Sådan vælger du det rette realkreditinstitut

I Danmark er der kun fire realkreditselskaber. Det betyder, at prisforskellene ikke er så store, så man kunne håbe. Dog er der alligevel mulighed for at spare penge og gå med det bedste match til din økonomi.

Bidragssatser, kursfradrag og afdragsfrihedstillæg lyder måske som mindre tal i budgettet, men nogle af de seneste tests viser faktisk, at der er en prisforskel på næsten 3.000 kr. om året fra det dyreste realkreditinstitut til det billigste.

Vi svarer på fire spørgsmål, der gør det endnu lettere for dig at vælge realkreditinstitut i forbindelse med sommerhuskøb.

Hvad er omkostningerne ved at låne til sommerhus?

Du bør rådføre dig med nogle af de nævnte tests af realkreditlån til fritidsboliger fra bl.a. TÆNK. Du kan også bruge Tjek Boliglån på Finanstilsynets hjemmeside for at sammenligne priser.

Hvad er belåningsværdien på sommerhuset ifølge realkreditinstituttet?

Belåningsværdien på et sommerhus er ikke nødvendigvis den samme i alle realkreditinstitutter. Denne værdi har indflydelse på, hvor meget tillæg for afdragsfrihed du skal betale og hvilken bidragssats – idet begge disse er forbundet med belåningsgraden. Det kan derfor godt betale sig at få et lånetilbud fra mere end et realkreditinstitut.

Bliver din rådgivning påvirket af andres interesser?

Der kan opstå en interessekonflikt, hvis din bank enten ejer eller har økonomisk samarbejde med realkreditinstituttet, som du bliver anbefalet at optage lån i. Dette kan have indflydelse på den rådgivning, din bankrådgiver yder dig.

Er lånetilbuddene udarbejdet på samme tidspunkt?

For at kunne sammenligne flere lånetilbud fra realkreditinstitutterne, bør du få dem udarbejdet på samme tidspunkt. Idet obligationskursen ændrer sig løbende, gør det en forskel i tilbudsberegningerne, og du vil ikke direkte kunne sammenligne dem.

Hvad synes du om denne artikel?

Læs de mest populære artikler i vores e-magasin

249,00 kr. (ekskl. levering)